به گزارش خبرنگاران گروه بازارسرمایه گزارش خبر، بانک نهادی است که کسی را که میخواهد پس انداز کند به کسی را که میخواهد قرض کند وصل میکند و وظایفی چون تجهیز و توزیع اعتبارات، عملیات اعتباری، عملیات مالی، خرید و فروش ارزها، نقل و انتقال وجوه، وصول مطالبات اسنادی و سود سهام مشتریان، پرداخت بدهی مشتریان، نگهداری سهام و اوراق بهادار و اشیای قیمتی مشتریان، قبول امانات و انجام وکالت خرید و فروش ها را بر عهده دارد.

صنعت بانکداری بزرگ ترین مرکز نقل و انتقال پول و یکی از پایه های اساسی اقتصاد کشور میباشد. به همین دلیل باید وضعیت آنرا در دوره های حداقل سالانه به صورت کامل بررسی کرد و در اختیار عموم مردم و سرمایه گذاران قرار داد تا به وضعیت واقعی شرکت ها پی ببرند.

در ادامه به تحلیل بنیادی و تکنیکال سهام بانک قرض الحسنه رسالت خواهیم پرداخت.

معرفی شرکت

این بانک با اعطای وام های قرض الحسنه یعنی در واقع وام بدون سود و همچنین ارایه خدمات بانکی در زمینه اعطای وام و دیگر خدمات مالی فعالیت میکند. تمامی فعالیت های بانکی، افتتاح حساب، صدور کارت و دیگر موارد در این بانک به صورت برخط انجام میشود. بانک رسالت اولین بانک دیجیتال ایران است که اقدام به ارائه افتتاح حساب آنلاین و ارائه خدمات آنلاین بانکی کرده است.

جایگاه شرکت

بانک قرض الحسنه رسالت در گروه بانک های غیر دولتی قرض الحسنه دسته بندی میشود. رتبه نماد از نظر ارزش بازار ۱۷۰ و رتبه حجم معاملات سهم در بازار ۴۹۵ میباشد. ارزش بازار بانک قرض الحسنه در بورس، مبلغ ۷ هزار و ۹۲۰ میلیارد تومان است که در حال حاضر ۸۰۰ میلیون تومان ارزش معاملات دارد.

ترکیب سهامداران

شرکت غدیر گستر کریم کریمان با مالکیت ۵۹۹ میلیون سهم و با ۸ درصد بزرگ ترین سهامداران بانک قرض الحسنه است. پس از آن، شرکت سامان نگار صنعت ماهان با مالکیت ۵۷۹ میلیون سهم و با ۷.۷ درصد دومین سهامدار بزرگ شرکت میباشد که در رده سوم نیز شرکت شهاب نگار گستر ایرانیان با مالکیت ۵۵۶ میلیون سهم قرار دارد. شرکت مبین توسعه زراوند کریمان هم با مالکیت ۵۴۷ میلیون سهم و با ۷.۴ درصد در رتبه چهارمین سهامدار بزرگ بانک قرض الحسنه قرار دارد.

صورت وضعیت مالی

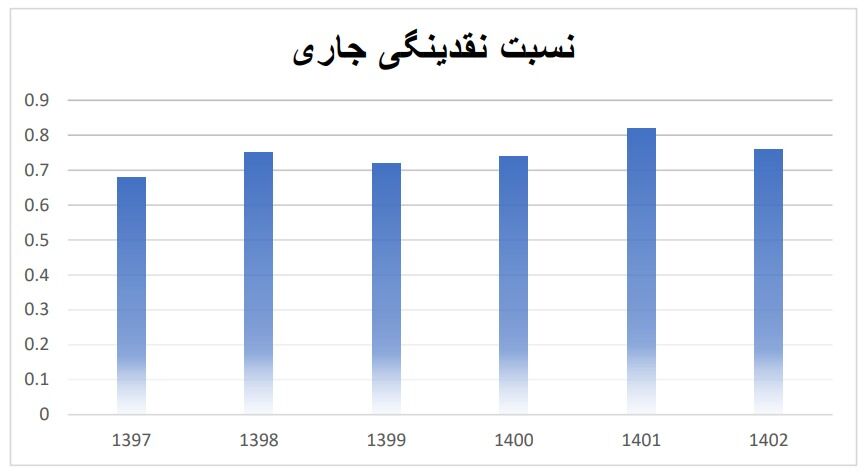

نسبت جاری یکی از انواع نسبت های نقدینگی در بورس است که به آن نسبت سرمایه در گردش نیز گفته میشود و با تقسیم دارایی های جاری به بدهی های جاری، نسبت جاری به دست میآید. نسبت نقدینگی جاری یکسال گذشته بانک قرض الحسنه ۰.۸۲ است که وضعیت خیلی خوبی ندارد و نشان دهنده کمبود دارایی جاری کوتاه مدت و نقد شونده جهت پرداخت هزینه های فوری آن است. جمع دارایی های ثابت شرکت به مبلغ ۱۸ هزار و ۵۹۶ میلیارد تومان و جمع بدهی های غیر جاری ۰ میباشد.

نسبت نقدینگی جاری در ۹ ماهه سال ۱۴۰۲، ۰.۷۶ میباشد که وضعیت بدتری نسبت به سال گذشته دارد. نسبت های نقدینگی بین تمامی کشور ها بیشتر برای موسسات اعتباری به کار میرود؛ زیرا با گردش نقدینگی و اعتبارات و تسهیلات پولی سر و کار دارد و باید این نسبت نزدیک به عدد ۱.۵ باشد تا بتوانیم بگوییم که موسسه توان مالی خوبی جهت پرداخت بدهی های کوتاه مدتی دارد و کمتر از آن را وضعیت نابسامان نقدینگی تلقی میکنیم. با توجه به نمودار زیر، نسبت نقدینگی ۵ ساله بانک وضعیتی خنثی داشته است؛ اما در سال ۱۴۰۲ طبق برآورد جمع دارایی و بدهی یکساله، نسبت نقدینگی جاری رو به افت است و نشانگر میل بانک به سمت ناتوانی مالی است.

نسبت نقدینگی جاری یکسال گذشته بانک قرض الحسنه ۰.۸۲ است که وضعیت خیلی خوبی ندارد و نشان دهنده کمبود دارایی جاری کوتاه مدت و نقد شونده جهت پرداخت هزینه های فوری آن است. نسبت نقدینگی ۵ ساله بانک وضعیتی خنثی داشته است؛ اما در سال ۱۴۰۲ طبق برآورد جمع دارایی و بدهی یکساله، نسبت نقدینگی جاری رو به افت بنظر میرسد که نشانگر میل بانک به سمت ناتوانی مالی است.

تحلیل صورت سود و زیان

سود تسهیلات اعطایی بانک در پایان سال ۱۴۰۱ به مبلغ ۳ هزار و ۷۷ میلیارد تومان، سود حاصل از سپرده گذاری و سرمایه گذاری ها ۰ تومان و در نهایت جمع درآمد های غیر مشاع بانک با سود ۱ هزار و ۶۶۱ میلیارد تومان همراه میباشد. هزینه های عمومی و اداری شرکت به مبلغ ۱ هزار و ۹۱۷ میلیارد تومان میباشد که نسبت به سال گذشته اش افزایش ۴۴ درصدی را تجربه کرده است. سود خالص شرکت در پایان سال ۱۴۰۱، به مبلغ ۱ هزار و ۷۲۷ میلیارد تومان میباشد که نسبت به سال گذشته ۲۱ درصد و نسبت به دو سال گذشته ۱۲۶۰ درصد افزایش یافته است که نرخ سودسازی با رشد خوبی همراه بوده است.

با توجه به صورت های مالی ۹ ماهه امسال، سود تسهیلات اعطایی و سود حاصل از سرمایه گذاریها و سپرده گذاریهای شرکت (مشاع) با افزایش ۱۰۱ درصدی به مبلغ ۴ هزار و ۹۵۰ میلیارد تومان، هزینه های عمومی و اداری شرکت با افزایش ۷۱ درصدی ۲ هزار و ۲۰۰ میلیارد تومان و سود خالص با افزایش ۳۱ درصدی نسبت به دوره مشابه سال قبل به مبلغ ۲ هزار و ۵۰ میلیارد تومان میباشد که نشانگر رشد نرخ سودسازی نسبت به دوره مالی ۹ ماهه مشابه سال قبل است. طبق تجزیه و تحلیل های صورت گرفته، تا پایان سال ۱۴۰۲ هزینه های اداری و عمومی با افزایش ۵۱ درصدی نسبت به سال گذشته به مبلغ ۲ هزار و ۹۰۰ میلیارد تومان و سود خالص شرکت با افزایش ۳۰ درصدی به مبلغ ۲ هزار و ۲۴۵ میلیارد تومان برآورد میشود. سودسازی شرکت نسبت به سالهای گذشته نرخ رشد مثبتی دارد؛ اما درصد چشمگیری نیست که بتوان آنرا به عنوان وضعیت عالی توصیف کرد.

سود خالص شرکت در پایان سال ۱۴۰۱، به مبلغ ۱ هزار و ۷۲۷ میلیارد تومان میباشد که نسبت به سال گذشته ۲۱ درصد و نسبت به دو سال گذشته ۱۲۶۰ درصد افزایش یافته است که نرخ سودسازی با رشد خوبی همراه بوده است.

با توجه به صورت های مالی ۹ ماهه امسال، سود خالص با افزایش ۳۱ درصدی نسبت به دوره مشابه سال قبل به مبلغ ۲ هزار و ۵۰ میلیارد تومان میباشد. طبق تجزیه و تحلیل های صورت گرفته، تا پایان سال ۱۴۰۲ سود خالص شرکت با افزایش ۳۰ درصدی به مبلغ ۲ هزار و ۲۴۵ میلیارد تومان برآورد میشود.

نسبت قیمت به درآمد

بانک قرض الحسنه رسالت در پایان سال ۱۴۰۱ به ازای هر سهم ۲۳۱ تومان سود خالص را برای سهامداران به همراه داشته است و P/E TTM سالانه نیز در سال جاری ۳.۶ میباشد که در مقایسه با گروه، p/e خوب و تقریبا یکسانی دارد.

سود خالص شرکت به ازای هر سهم در سال ۱۴۰۰ مبلغ ۱۹۰ تومان، در سال ۱۴۰۱ مبلغ ۲۳۱ تومان و در ۹ ماهه ۱۴۰۲ مبلغ ۲۷۴ تومان است که نشانگر وضعیت نسبتا مناسب شرکت در سال جاری است. با در نظر گرفتن ۳۰ درصد نرخ افزایش حقوق و دستمزد و بیش از ۸۰ درصد نرخ واقعی تورم در سال ۱۴۰۲ و همچنین میانگین دلار ۶۰ هزار تومانی در این سال، eps forward در تحلیل بنیادی سهم وسالت ۱۸۷ تومان برآورد میشود.

تحلیل تکنیکال

قیمت سهم در اسفند ماه ۱۴۰۱ شروع به رشد ۵۰ درصدی کرد و مجدد تمام بازدهی خود را از سهامداران گرفت و با افت ۳۴ درصدی همراه شد. قیمت سهم وسالت نمودار درست و حسابی ندارد؛ اما با این وجود در حال حاضر حمایت ۶۷۰ تومان را از دست داده است و برای صعود مجدد قیمت باید این حمایت از دست رفته را پس بگیرد.

با عبور از مقاومت استاتیک ماژور ۷۵۰ تومان، میتوان به رشد بیشتر قیمت امیدوار بود؛ در غیر اینصورت باید شاهد ریزش بیشتر قیمت سهم و افزایش زیان سهامداران همانند قبل باشیم. به لحاظ تجربی، ساختار نمودار سهم یا پروژه ای که قیمت آن مداوم رشد و یا افت میکند جای نگرانی و تردید دارد؛ زیرا نقشه هایی برای انتقال پول از جیب سهامداران خرد به جیب حقوقی (نهنگ بازار) ها و عوامل وجود دارد. نمودار سالم به نموداری گفته میشود که فراز و نشیب های قیمتی زیادی داشته و بازدهی تزریق و تخلیه نقدینگی در دوره های مختلف وجود داشته باشد که به آن ROI سالم نیز میگویم.

قیمت سهم وسالت در حال حاضر حمایت ۶۷۰ تومان را از دست داده است و برای صعود مجدد قیمت باید این حمایت از دست رفته را پس بگیرد. با عبور از مقاومت استاتیک ماژور ۷۵۰ تومان، میتوان به رشد بیشتر قیمت امیدوار بود؛ در غیر اینصورت باید شاهد ریزش بیشتر قیمت سهم و افزایش زیان سهامداران همانند قبل باشیم.

نظر کارشناسان دیگر

عده ای از فعالان بازار سرمایه معتقدند که افزایش درآمد های عملیاتی شرکت مربوط به فروش اکثر شعب بانک بوده و سود آوری شرکت تغییر محسوسی نداشته است. همچنین از نظر برخی کارشناسان، این نماد به سفته بازی مشکوک بوده و بنا بر شایعات حتی در پرونده تحقیق و تفحص فولاد مبارکه، شرکت فولاد مبارکه مبلغ هنگفتی به این بانک پرداخته است و رد پای این بانک در این پرونده نیز دیده شده که وجهه منفی نسبت به بانک ایجاد میکند. نگارنده با نظر کارشناسان در رابطه با بنیاد شرکت موافق بوده و سود سازی بانک فعلا با نرخ رشد نسبتا بهتری به سمت جلو حرکت میکند؛ اما برخی موارد منفی مثل فروش شعب بانکی، ارتباط بافعالیت های مشکوک مالی در فولاد مبارکه و نسبت ضعیف نقدینگی موقعیت بانک را در معرض زیان و حواشی منفی قرار میدهد که باید فکری به حال آن کرد.

دیدگاه کاربران

در مقابل کاربران نظرات دیگری دارند و معتقدند طی دو سال آینده بانک رسالت و مهر موجب ورشکستگی بانک های دیگر خواهند شد؛ زیرا اکثر افراد جامعه در بانک رسالت با هدف دریافت وام و امتیاز و... سپرده گذاری می کنند، از طرفی بانک داری الکترونیکی و نبود نیاز به شعبه ی فیزیکی باعث این شده که هزینه های بانک به شدت کاهش پیدا کند لذا این قیمت ها برای این سهم شوخی بیش نخواهد بود!

سخن پایانی

در تحلیل بنیادی و فرایند ارزش گذاری سهام، متریک ها و نرخ های بسیاری وجود دارد که نوشتن تمامی آنها خارج از حوصله مخاطبان است؛ پس سعی بر آن بوده است که خلاصه تحلیل های مهم و نتیجه گیری ها نوشته شود. علاوه بر شاخص ها و مطالبی که داخل مقاله نوشتیم میتوانیم از طریق سایر نسبت های نقدینگی و کفایت سرمایه، خالص ارزش دارایی ها NAV، طرح های توسعه ای، بازدهی (HC ROI) و عوامل نیروی انسانی و... وضعیت و آینده پیش روی شرکت را تحلیل کنیم.

برای تحلیل جامع وضعیت بنیادی شرکت های بانکی باید به میزان دارایی ها، کیفیت و میزان ارائه خدمات، درآمد های عملیاتی، سیاست های دولتی و سایر موارد توجه کرد. با افزایش نرخ تورم و مشکلات اقتصادی موجود، درآمد برخی از شرکت ها به دلایل مختلف کاهش میابد که در صنعت بانکداری ممکن است به کل اقتصاد و بازار بورس نیز آسیب بزند. پس باید نظارت ها بیشتر شده و نقدینگی موسسات مالی به خوبی مدیریت شود تا سود سازی بیشتر شده و هزینه های اضافی کمتر شود.

منبع:بازار